С началом эпохи глобальной нестабильности обладатели финансовых накоплений ищут способы и возможности защитить свои сбережения от неминуемого обесценивания. А так как полный вывод всех активов в наличные средства также сохраняет риски обесценивания, то одним из традиционно оптимальных решений этой проблемы является покупка недвижимости. В идеале такое вложение должно не только уберечь активы от инфляции, но и приносить в будущем стабильный и гарантированный ежемесячный доход.

В последние годы на рынке недвижимости внимание инвестиционного покупателя сместилось с предложений о покупке жилья на сегмент апартаментов. Помещения в таких комплексах относятся к категории коммерческой недвижимости, что предполагает некоторое отличие их юридического статуса и связанных с этим процедур налогообложения.

Владельцев недвижимости, которые официально сдают её в аренду, не очень устраивает необходимость платить 13% налог со всей суммы договора. Но существуют и другие, вполне законные схемы налогообложения, которые позволяют платить меньше. Со всеми, кому это интересно, своим опытом любезно согласился поделиться владелец жилья в одном из апарт-отелей Санкт-Петербурга Сергей Савельев.

‒ Сергей, какой налог вы платите за сдачу принадлежащей вам недвижимости в аренду?

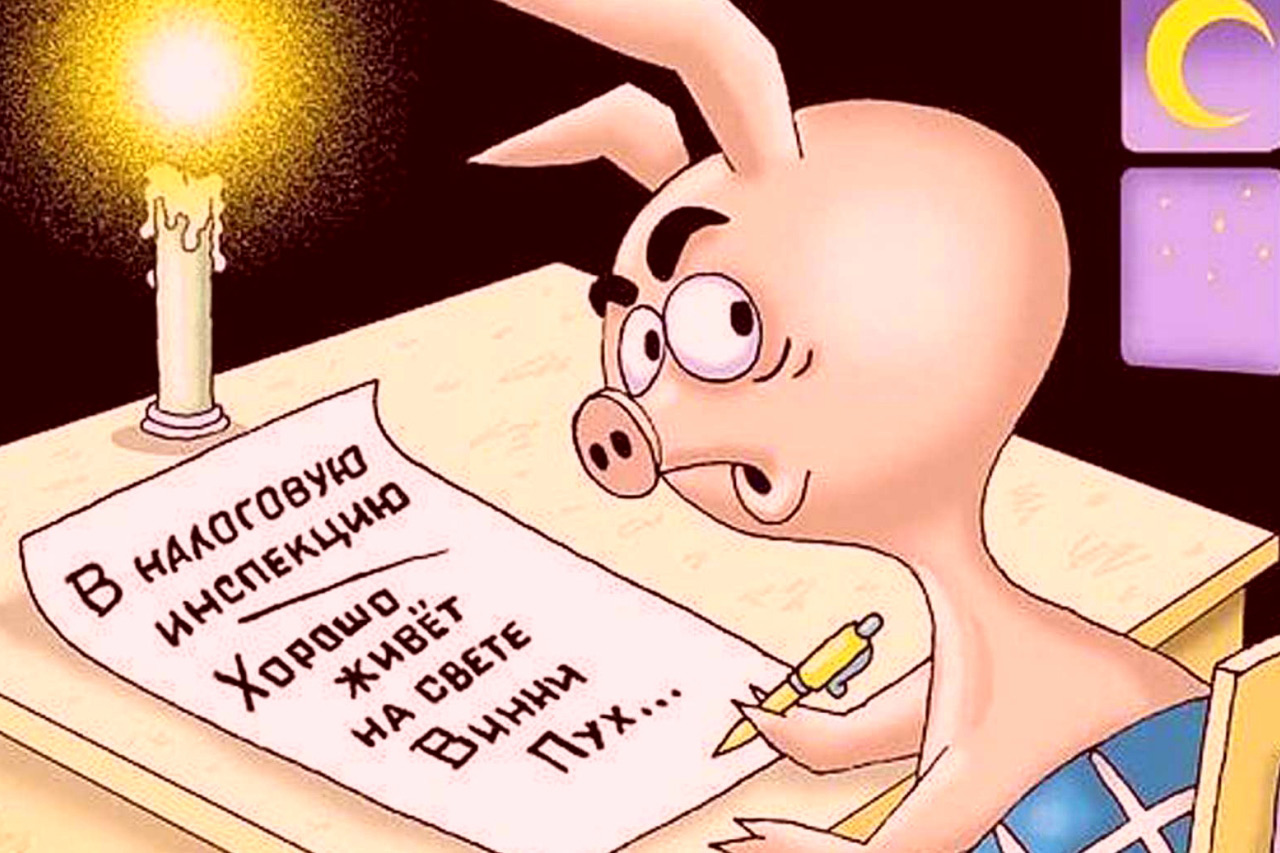

‒ Вместо обычных 13% налога я официально плачу всего 4%, и при этом не обязан подавать какие-либо декларации. Часто слышу такие мнения: пока еще удается сдавать жильё без договора и ничего не платить, зачем торопить события? Считаю, что все, кто придерживается подобной точки зрения, сильно рискуют. Со временем налоговая соберет на них данные, и вынудит оплатить не только налог с сокрытых доходов, но и значительный штраф. Мне спокойнее ежемесячно оплачивать свои 4%, и жить, ничего не нарушая.

‒ 4% налога цифра привлекательная. Насколько это законно, и какими правовыми документами регулируется?

‒ Чтобы платить меньше, нужно пройти регистрацию в статусе самозанятого гражданина. В 2019 году в пределах нескольких регионов РФ проводился эксперимент по внедрению налога на профессиональные доходы. С начала 2020 года данная форма налогообложения стала доступна самозанятым гражданам 23 регионов России, и в том числе – жителям Санкт-Петербурга. В числе видов деятельности, перечисленных в Федеральном законе 428-ФЗ, упомянута и сдача в аренду квартир. Так что всё вполне законно.

‒ Если не секрет, можете ли вы назвать конкретные цифры? Продемонстрировать, насколько это выгодно?

‒ Пожалуйста, без проблем. Я сдаю на длительный срок принадлежащие мне апартаменты за 24 000 рублей в месяц. Оформив самозанятость, обязан платить с этой суммы 4% или 6%. Поясню смысл этой «вилки». Фактический налог зависит от статуса арендатора. Я сдаю частному лицу, поэтому плачу только 4%. Если бы подписал договор аренды с какой-либо компанией, то есть юридическим лицом, ставка платежа в бюджет составила бы 6%. Так записано в законе.

‒ Получается, апартаменты или номер в апарт-отеле выгоднее сдавать частному лицу?

‒ Не факт. Эту разницу налога в 2% можно компенсировать за счет несколько большей стоимости аренды для нанимателя ‒ компании. То есть, можно эти небольшие потери компенсировать, и остаться при своих деньгах.

Продолжим сравнение в цифрах. Установив стоимость аренды 24 000 рублей в месяц, я рассчитываю получить годовой доход в 288 тысяч. Исходя из ставки 4%, должен буду уплатить 11 520 руб. Хотя реально заплачу еще меньше. И тоже ‒ вполне законно.

‒ Каким образом?

‒ Для самозанятых установлен понижающий бонус, то есть налоговый вычет в размере 1% начисленного налога. Правда, общая сумма бонуса за год не может превысить 10000 рублей. Это реализовано так. Вместо 4% налога я фактически плачу 3%, а еще один процент списывается из этих десяти тысяч. Получается, вместо 960 рублей в месяц, нужно перечислять в бюджет всего 720. В пересчете за год это 8640 руб. Если бы я не оформился самозанятым налогоплательщиком, по ставке 13% мой налог составил бы 37440 рублей. Разница налицо.

‒ Да, впечатляет. Еще вопрос: знаете ли вы, каким суммами рискуют те, кто до сих пор скрывает от государства свои доходы от сдачи недвижимости в аренду?

‒ Конечно, интересовался. Выявляя подобные случаи, налоговая инспекция должна взыскать всю сумму неоплаченного налога, и дополнительно применить штрафные санкции в размере 40% от основной начисленной суммы. В моём случае это составило бы 37440 + 14976, итого более 52400 руб. Напомню, сейчас я плачу всего 8640 рублей в год.

‒ Из-за такой, прямо скажем, незначительной суммы экономии, многие ваши «коллеги» по бизнесу продолжают рисковать и прятаться от налоговой?

- Я тоже этого не могу понять. Всё равно, рано или поздно, история с нелегальной сдачей квартиры всплывёт. К примеру, если попадется шумный арендатор, на владельца жилья могут пожаловаться соседи. Не менее вероятно, что регулярные переводы на карту могут привлечь внимание служб банка или соответствующих финансовых органов. Настало время, когда выгоднее жить по закону. Кстати, такой подход открывает множество дополнительных возможностей.

‒ Например?

‒ Теперь я могу официально подтвердить свои доходы. К примеру, даже без постоянного трудоустройства можно получить кредит или подать документы на получение визы. Кроме того, иметь дело с официальным плательщиком налогов выгодно моим арендаторам. Закон позволяет оформить для них временную регистрацию. Возможность легально проживать в Санкт-Петербурге и не бояться проверок паспортного режима, привлечет к вам больше клиентов. Кстати, за отсутствие регистрации предусмотрен штраф в размере от 2000 до 3000 рублей.

‒ Не смогут ли арендаторы, легализовав свой статус, каким-то образом претендовать на ваше жилье?

‒ Факт временной регистрации не предоставляет жильцам таких прав. Зато им будет проще устроиться на хорошую работу, посещать поликлинику, оформить детей в школу или детсад. Но срок действия такой регистрации истекает одновременно со сроком договора аренды. Кстати, расходы на уплату налогов можно включить в стоимость аренды. Регистрация – важный фактор, многие арендаторы в ней заинтересованы.

‒ Собираетесь ли вы расширять свой бизнес?

‒ Да, подумываю. Мне кажется также привлекательной идея сдавать номера в краткосрочную аренду. Однако, как человек соблюдающий законы, я отдаю себе отчет, что в статусе самозанятого такую услугу полноценно оказывать я уже не смогу. Поэтому присматриваюсь к новым комплексам апартаментов в Санкт-Петербурге, которые по завершении строительства получат статус кондо-отеля. Многие из них только строятся, некоторые практически готовы, но уже почти полностью распроданы. Подбираю подходящий по цене и рыночным перспективам вариант. В Петербурге с такими низкими ставками официального налогообложения на апартаменты сдавать их внаем очень выгодно даже через Управляющую компанию, хотя схема получения дохода устроена несколько иначе. Если располагаете свободными финансами, советую попробовать. В крайнем случае, сможете быстро продать. Сейчас это самый популярный вид недвижимости, покупателей долго ждать не придется.

‒ Если будете зарабатывать больше, это не повлияет на ставку налогообложения?

‒ Установленный законом «потолок» для самозанятого налогоплательщика составляет 2,4 миллиона рублей в год. Те, кто ежемесячно получает от аренды более 200 0000 рублей, будут вынуждены платить налоги по ставке 13%. Но лично мне до этой суммы еще очень далеко. Можно не переживать.

ВНИМАНИЕ!!! Мы получили много вопросов и отзывов по этой статье. Предлагаем ознакомиться с новой информацией по этой теме тут.